Statut juridique et fiscalité de l’économie collaborative

L’économie dite collaborative est une forme d’économie en plein essor qui recouvre diverses formes de commerce. Ainsi peut-on échanger des biens et des services, généralement entre particuliers, au travers de plateformes d’offres, accessibles via Internet.

Ce modèle économique bouleverse les schémas déjà établis et concurrence férocement les activités commerciales traditionnelles : à titre d’exemple, le site de location de courte durée Airbnb avait annoncé avoir dépassé, en juillet 2016, la barre des 10 millions de voyageurs accueillis par un hôte français depuis 2008.

Face à cette déferlante, les pouvoirs publics sont confrontés à un certain nombre de défis dont celui du statut juridique et de la fiscalité applicables aux particuliers se livrant à ces activités. Au début de l’année 2016, le rapport Terrasse est venu apporter un certain nombre de recommandations à ce sujet. (Pascal Terrasse a été député PS de l’Ardèche jusqu’en 2017).

Diverses questions se posent : comment exploiter une activité au travers de ces plateformes pour en tirer un bénéfice ? Comment le droit fiscal s’applique-t-il à cette nouvelle économie ?

La forme d’exploitation « professionnelle » la plus répandue est celle de l’auto-entrepreneur. Toutefois, ce n’est pas la seule : on trouve du portage salarial, des franchises, des contrats de travail temporaire,…

A côté de ces formes contractuelles, on trouve également des particuliers qui, occasionnellement, font du profit au travers de ces plateformes. Tant que les opérations qu’ils réalisent ne sont que ponctuelles, la question de leur statut juridique n’est pas très importante. Par contre, même si l’activité n’est pas exercée à titre habituel, ils seront soumis à leurs obligations fiscales sous le régime BNC, alors que les professionnels, eux, dépendront du régime BIC.

Valoxy, cabinet d’expertise comptable dans les Hauts de France, fait le point sur ces différents aspects de l’économie collaborative.

I. Quel statut juridique face à l’économie collaborative ?

De nombreux particuliers sont inscrits sur des sites qui proposent des échanges de biens et de services moyennant le paiement d’un prix généralement inférieur à ce que l’on pourrait trouver chez un acteur économique classique.

Les prestations proposées se développent dans des champs d’activité très larges :

- Logement

- Transport

- Aide entre particuliers

- Vente de biens et objets divers

- Habillement,…

A. L’utilisation massive du statut d’auto-entrepreneur

En France le statut le plus utilisé au travers de ces plateformes est celui de l’auto-entrepreneur. Ce système présente beaucoup d’avantages pour les particuliers qui désirent tirer quelques revenus de cette nouvelle économie :

- Les coûts sont très restreints. Que ce soit pour le particulier qui n’a pas de démarches très coûteuses à faire. Ou pour les plateformes elles-mêmes qui n’o

nt aucun frais à débourser. Ce statut permet d’éviter à ces sociétés de considérer ces particuliers comme des salariés.

nt aucun frais à débourser. Ce statut permet d’éviter à ces sociétés de considérer ces particuliers comme des salariés. - Ensuite, ce statut a l’avantage de permettre aux particuliers de développer une clientèle propre et de manière relativement libre : ils peuvent avoir les horaires qu’ils décident, sont en contact avec la clientèle et, en matière de droit du travail, ne sont pas subordonnés à la société qui gère la plateforme.

- Enfin, le statut d’auto-entrepreneur permet aux particuliers qui gagnent des revenus au travers de ces plateformes de combiner plusieurs activités. En effet, ces activités servent aujourd’hui majoritairement à générer des revenus d’appoint, et non des revenus fixes à titre principal.

Bien entendu, le statut d’auto-entrepreneur n’a pas que des avantages. Les inconvénients peuvent d’ailleurs largement contrebalancer les avantages mentionnés ci-avant : pas de protection sociale des salariés, pas de protection de la part du Code du Travail et pas de protection complète au titre du Code de Commerce.

B. Le statut hybride des auto-entrepreneurs dans l’économie collaborative

En effet, l’un des effets pervers du statut d’auto-entrepreneur exerçant sur ces plateformes est justement leur dépendance vis-à-vis de ladite plateforme.

Ainsi, si l’auto-entrepreneur est bien juridiquement indépendant et non lié par un contrat de travail, il n’en reste pas moins une certaine forme de dépendance.

Celle-ci est d’abord économique: les auto-entrepreneurs sont liés à la plateforme, à laquelle ils doivent rendre des comptes et qui gère déjà un certains nombres de paramètres :

- Les règles et autres conditions de vente applicables

- L’enregistrement des offres et des transactions

- Le référencement de l’auto-entrepreneur

- Le paiement des prestations réalisées,…

Tout cela passe par la plateforme qui chapeaute complètement le particulier : on ne peut donc pas parler de véritable indépendance.

Par exemple : la plateforme Uber a récemment imposé une baisse des tarifs sans en référer aux chauffeurs (qui sont tous des auto-entrepreneurs) mais qu’ils sont dans l’obligation d’appliquer à peine d’être exclus du système.

On se trouve donc aujourd’hui en face d’un système hybride : entre le contrat de travail, la franchise et l’auto-entreprise classique. Dans ce système, les particuliers sont donc perdants au sens où ils ne sont pas ou mal protégés car leur exercice professionnel n’entre pas dans les schémas classiques prévus par le droit.

C. Face à cela : quelles solutions ?

Plusieurs voix se sont élevées dont celle du Conseil National du Numérique qui a appelé à accroître la protection des personnes qui exploitent économiquement les ressources que mettent à leur disposition les plateformes d’économie collaborative.

Dans ce cadre, plusieurs propositions ont été faites :

- Développer des droits spécifiques aux particuliers ayant une activité développée via ces plateformes

- Prévoir même une représentation sociale

- Application de principes déjà existant dans les schémas classiques de l’économie : loyauté, transparence, information, non-discrimination

- Assurer une protection sociale adéquate à ce nouveau statut,….

Le développement de cette nouvelle économie pose donc la question d’un statut nouveau pour celui qui aspire à avoir une activité basée sur ces plateformes.

Une autre question est celle ensuite de la fiscalité.

II. Quelle fiscalité applicable à l’économie collaborative ?

Comme toute activité économique, l’économie collaborative génère des revenus. Ces revenus doivent être déclarés à l’administration fiscale pour servir de base à l’établissement de l’impôt sur le revenu mais aussi de diverses autres taxes.

A. La fiscalité des bénéfices

Le système fiscal français est, s’agissant de l’IR, adapté pour la taxation des revenus de l’économie collaborative.

Les revenus tirés de l’exploitation d’une activité commerciale, même via une plateforme dématérialisée, peuvent être imposés dans la catégorie des BIC.

Les revenus tirés de l’exploitation d’une activité commerciale, même via une plateforme dématérialisée, peuvent être imposés dans la catégorie des BIC.

Toutefois, il faut pour cela que les bénéfices générés aient un caractère habituel : cela ne dépend généralement pas de la durée de la prestation mais plutôt d’un ensemble d’indices qui sont appréciés au cas par cas.

Exemple : le caractère récurrent de la prestation

Pour l’imposition des BIC ensuite, il sera appliqué le régime de la micro-entreprise ou du réel en fonction du chiffre d’affaires :

- Si le CA est inférieur à 72 600 € (prestation de services) ou de 176 200 € ( ventes), alors un abattement forfaitaire de 50% (services) ou 71% (ventes) sera pratiqué. La déclaration à souscrire est la n°2042 C PRO.

- Si le CA est supérieur à ces seuils alors les charges réelles seront déduites des produits pour obtenir le bénéfice fiscal soumis à impôt. Une déclaration n° 2042 C PRO ainsi que ses annexes doit être souscrite.

- Pour l’auto-entrepreneur, le régime du versement libératoire de l’IR pourrait même trouver à s’appliquer.

La majeure partie des applications de l’économie collaborative entrent dans ce champ d’application. On pourra notamment citer :

- La location habituelle via Airbnb

- L’achat pour revendre régulier de biens sur Le Bon Coin, Ebay,…

- La location de véhicules entre particuliers via Drivy et autres

Remarque :

– Si le CA est inférieur à 32 900€ le régime de la micro-entreprise est applicable (abattement de 34%) et la déclaration n° 2042 C PRO sera à souscrire

– Si le CA est supérieur à cette limite : le régime de la déclaration contrôlée est applicable, avec souscription des déclarations n° 2042 C PRO et 2035

– L’auto-entrepreneur peut, à condition de respecter les seuils, opter pour le versement libératoire de l’IR.

B. Le cas particulier du co-voiturage

Le co-voiturage bénéficie d’un traitement particulier au sens fiscal.

Par principe, le co-voiturage consiste à demander aux passagers à partager les frais du voyage et non à tirer un profit : de cette façon il n’y a aucun revenu à déclarer.

Dans le cas où la personne tire un bénéfice du co-voiturage (le « prix du co-voiturage » serait largement supérieur aux frais du trajet) alors l’imposition sur les bénéfices (BIC) viendrait naturellement à s’appliquer.

On passe donc ici dans un système où l’exonération est le principe mais l’imposition est l’exception. Il est conseillé, pour éviter toute imposition, de pratiquer des tarifs qui correspondent à ceux du marché et qui sont, en général, basés sur ceux calculés à partir du barème kilométrique de l’administration fiscale, appliqué en matière de frais professionnels.

C. L’imposition des plus-values

Autre poste d’imposition potentiel, le cas de la vente d’objet sur des sites marchands (Le Bon Coin par exemple), pourrait générer des plus-values sur vente de biens meubles.

Toutefois, le régime d’imposition de ces plus-values fait que bon nombre d’entre elles sont exonérées, en cas de vente :

- de meubles meublants

- d’appareils ménagers

- d’automobiles (sauf objet d’art, de collection ou antiquités)

De plus, si la vente est inférieure à 5 000€ il n’y a pas d’imposition et toute plus-value est exonérée au bout de 22 ans.

Il y aura donc rarement d’imposition à ce titre.

D. Les autres taxes

En sus de l’imposition sur le revenu, l’économie collaborative génère d’autres taxes.

On pense notamment, en premier lieu, à la TVA : toutefois, le régime de la franchise en base de TVA permet aux personnes ayant une activité via des plateformes de l’économie collaborative de ne pas en être redevables à condition de ne pas franchir certains seuils légaux :

- 94 300 € pour la vente de marchandises,

- 36 500 € pour les prestations de services.

Au-delà de ces seuils, la TVA devient exigible.

On peut également penser à la taxe de séjour. S’agissant des plateformes qui exploitent une activité de mise en location, type Airbnb, la taxe de séjour doit être collectée.

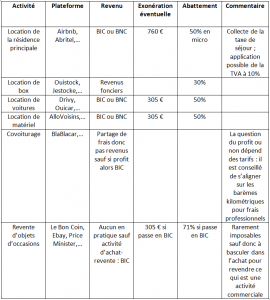

Conclusion : tableau récapitulatif des différentes impositions en fonction des activités et des sites.

Cet article vous a intéressé ? Dites le nous dans les commentaires ci-dessous ! Et retrouvez nos articles sur le blog de Valoxy :

- Qu’est-ce que l’économie collaborative ?

- L’ubérisation de l’économie ?

- Petit lexique des startuppeurs

- Plateformes collaboratives et complément de revenu : les règles !

- Les obligations d’information des plateformes numériques

Bonjour

C’est avec un réel plaisir de vous adresser un grand sentiment de joie, de me perfectionner encore sur la comptabilité que j’avais fait depuis plus de dix ans.

Dont j’étais perdu, mais c’ est grace à vous qu’ au jourd ‘hui, je me retrouve.

Un grand merci à vous.

Bonjour,

Merci beaucoup pour vos encouragements.

Cordialement.

L’équipe du Blog Valoxy.