Le statut de Travailleur Non-Salarié (TNS) en détail

Les Travailleurs Non-Salariés (TNS) sont les professionnels affiliés au Régime Social des Indépendants (RSI), l’organisme chargé de collecter et gérer leurs cotisations sociales : assurance maladie maternité, assurance vieillesse, invalidité décès, prélèvements sociaux. Comment fonctionne le RSI ? Quels sont les professionnels qui y sont affiliés ?

Valoxy, cabinet d’expertise comptable dans les Hauts de France, vous propose d’analyser en détail le statut de TNS.

Concrètement, cela signifie que ce sont les caisses du régime général de la Sécurité sociale qui assurent la collecte et la gestion des cotisations. Cela ne remet pas en cause les taux et modalités de cotisations spécifiques aux indépendants. Un pôle dédié aux ex-affiliés au RSI existe ainsi dans chaque branche de la Sécurité sociale :

- la CPAM pour l’assurance maladie,

- les CARSAT pour l’assurance retraite,

- l’URSSAF pour les prélèvements sociaux,

- les CGSS pour les indépendants domiciliés dans les DOM.

Ces pôles dédiés constituent dorénavant la SSI. Les mentions RSI de cet article se rapportent donc maintenant à la SSI.

Qui est Travailleur Non-Salarié (TNS) affilié au RSI ?

Les Travailleurs Non-Salariés (TNS) sont les professionnels qui n’ont aucun lien de subordination hiérarchique dans l’exercice de leur activité (absence de fiche de paie).

- Les chefs d’entreprise individuelle (EI)

quel que soit leur régime d’imposition (y compris les auto-entreprises), - Les gérants d’EURL,

- Les dirigeants majoritaires de SARL.

Le cas des professions libérales

Les professionnels qui exercent une activité libérale sont TNS, mais ne relèvent du RSI que pour la partie maladie maternité ; l’organisme social qui gère leurs cotisations sociales est l’URSSAF.

Les règles de la majorité en SARL

Sont considérés comme majoritaires les dirigeants de SARL qui détiennent avec les autres gérants, leur conjoint marié ou pacsé et leur(s) enfant(s) mineur(s), plus de 50 % des parts sociales de la société qu’ils représentent. C’est bien la somme des parts de tous les gérants (s’ils sont plusieurs), de leur conjoint et de leur(s) enfant(s) mineur(s) qui détermine la majorité (ou la minorité) et non le nombre de parts sociales d’un seul gérant.

Comment calculer les cotisations sociales du Travailleur Non-Salarié (TNS) ?

Attention, les auto-entrepreneurs ne sont pas concernés par ces modalités de calcul.

À taux plein, le taux de cotisations sociales au RSI s’élève à :

6,5 % pour la partie maladie, maternité,

6,5 % pour la partie maladie, maternité,- 0,7 % pour les indemnités journalières,

- 17,4 % pour la partie retraite de base (jusqu’à 38 040 euros de revenu, puis 0,35 %),

- 7 % pour la partie retraite complémentaire (jusqu’à 37 513 euros puis 8 % jusqu’à 152 160 euros),

- 1,3 % pour la partie invalidité décès (dans la limite de 38 040 euros),

- 5,25 % pour les allocations familiales,

- 8 % pour la CSG/CRDS,

- 0,25 % pour la formation professionnelle (sur une base de 38 040 euros de revenus).

Soit un taux environ égal à 46 %.

La base de calcul des cotisations sociales : le revenu professionnel

Les cotisations sociales sont calculées sur la base du revenu professionnel, c’est à dire le revenu déclaré par le TNS chaque année au mois de mai dans la Déclaration Sociale des Indépendants (DSI). Ce revenu comprend :

- le bénéfice de l’entreprise pour les entreprises soumises au régime du réel à l’impôt sur le revenu,

- la rémunération du dirigeant augmentée le cas échéant de la part du dividende supérieure à 10 % du capital social de la société et des comptes courants pour les entreprises soumises au régime du réel à l’impôt sur les sociétés.

Le calcul des cotisations sociales en fonction de la DSI

Le TNS n’ayant pas de fiche de paie, le RSI étale le paiement des cotisations en faisant payer 4 acomptes trimestriels (à moins d’opter pour le prélèvement mensuel) pendant l’année puis une régularisation l’année suivante sous forme de solde.

En règle générale, pour évaluer le montant des cotisations sociales que devra verser le TNS, le RSI se base sur les revenus N-2 jusqu’à ce qu’il ait reçu la DSI. Une fois la DSI reçue et prise en compte (généralement fin mai – début juin), le RSI modifie le montant des acomptes restant à payer et opère un rectificatif sur les acomptes déjà versés payable sur les acomptes restant dus.

Ce mode de calcul est fonction de la date de déclaration des revenus professionnels dans la Déclaration Sociale des Indépendants (DSI) qui a lieu chaque année au mois de mai.

Le calendrier des paiements du RSI

Un échéancier d’acompte est envoyé au dirigeant d’entreprise à chaque début d’année civile. Il mentionne un acompte de cotisations sociales à verser pour l’année à venir, calculé sur la base du revenu N -2 car à ce moment-là, c’est le revenu le plus récent connu du RSI. Au mois de juin, un nouvel échéancier est envoyé afin de réévaluer l’acompte sur la base du revenu N-1, (connu grâce à la DSI complétée au mois de mai).

Un échéancier d’acompte est envoyé au dirigeant d’entreprise à chaque début d’année civile. Il mentionne un acompte de cotisations sociales à verser pour l’année à venir, calculé sur la base du revenu N -2 car à ce moment-là, c’est le revenu le plus récent connu du RSI. Au mois de juin, un nouvel échéancier est envoyé afin de réévaluer l’acompte sur la base du revenu N-1, (connu grâce à la DSI complétée au mois de mai).

Ce nouvel échéancier comprend :

- le nouveau montant d’acomptes à verser jusqu’à la fin de l’année civile (basé sur les revenus N-1)

- une régularisation des cotisations sociales étalée sur le nombre d’échéances restant dans l’année, égale à la différence de cotisations sociales à verser entre N-2 et N-1

- une anticipation des acomptes à verser l’année suivante

Les cotisations sociales se versent trimestriellement, mais le TNS peut en demander la mensualisation.

Un forfait de cotisations sociales au démarrage de l’activité

En début d’activité, le RSI ne connaît pas le revenu professionnel du TNS. Il se base donc sur un revenu forfaitaire pour les deux premières années civiles d’activité, puis régularise le montant des cotisations sociales en fonction du revenu réellement déclaré.

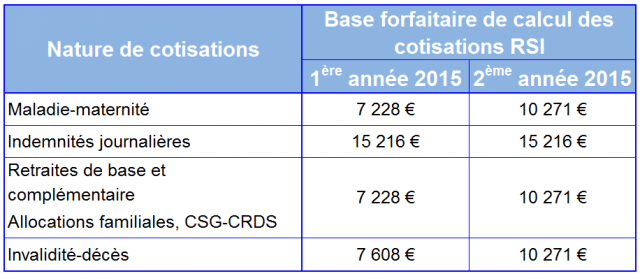

Le revenu forfaitaire sur lequel se base le RSI diffère selon la nature de la cotisation. Le tableau suivant reprend les bases forfaitaires utilisées pour calculer les cotisations :

L’acompte forfaitaire de cotisations sociales que devra verser le TNS sera donc égal à :

- environ 3 150 euros pour la première année civile d’activité,

- environ 4 500 euros pour la deuxième année civile d’activité.

Le TNS verse des cotisations sociales minimums

Le Travailleur Non-Salarié (TNS) doit verser un minimum de cotisations sociales pour les volets maladie et retraite, même lorsqu’il ne perçoit aucune rémunération de son activité. Ce minimum représente un montant annuel de 1 100 euros environ.

Le TNS ne cotise à la CSG et aux allocations familiales qu’à partir d’un revenu annuel supérieur à 4 945 euros.

L’Aide aux Chômeurs à la Création ou à la Reprise d’Entreprise (ACCRE)

Les créateurs d’entreprise qui bénéficient de l’Aide aux Chômeurs à la Création ou à la Reprise d’Entreprise (ACCRE) jouissent d’une exonération partielle du paiement des cotisations sociales pendant les 12 premiers mois de leur activité. L’exonération ne concerne pas la retraite complémentaire, la CSG ni la CRDS.

L’ACCRE s’adresse principalement

- aux créateurs ou repreneurs d’entreprise demandeurs d’emploi indemnisés ou susceptibles de l’être,

- aux jeunes de moins de 26 ans,

- et aux bénéficiaires des minima sociaux.

Il existe aussi d’autres situations particulières permettant au créateur de bénéficier de l’ACCRE.

Le TNS devra déposer son dossier de demande d’ACCRE au moment de l’immatriculation de son entreprise auprès du CFE dont relève son activité, ou dans les 45 jours qui suivent la date de création ou de reprise.

Pour en savoir plus sur le statut de TNS, appelez nos experts ou consultez nos articles sur le blog Valoxy :

- Artisans et commerçants : les cotisations sociales du RSI

- C’est quoi exactement le Régime Social des Indépendants (RSI)?

- Comparaison TNS et assimilés salariés

- Cotisations sociales TNS : quel minimum, quelle base de calcul ?

- Faut-il en finir avec le RSI ?

- TNS : à quoi servent les cotisations RSI ?

- Travailleur non-salarié ou assimilé-salarié : le régime social du dirigeant d’entreprise