Le régime de la vente à distance (VAD)

La vente d’un bien ou d’une prestation de services par catalogue, publipostage, téléphone, téléachat, sur internet, par courriel, ou même par SMS… dépend du régime de la vente à distance (VAD). Les contrats portant sur ces achats sont réglementés, et les consommateurs bénéficient d’un certain nombre de droits.

Valoxy, cabinet d’expertise comptable dans les Hauts de France, revient dans cet article sur la définition de la VAD, de ses contrats et de ses exclusions, ainsi que sur les régimes fiscaux applicables, tant en France qu’en Europe.

Définition

Le terme de « vente à distance » est un régime spécifique, prévu par les articles 258 A et 258 B du CGI. Elle désigne une vente faite entre un professionnel et un particulier, au travers d’une technique de communication à distance, et sans présence physique simultanée depuis l’offre jusqu’à la conclusion du contrat. Le lieu de livraison et/ou de paiement n’a pas d’influence sur la caractérisation de ce contrat (en magasin pour retrait, ou livré à domicile).

Pour quels produits ? Quels sont les contrats concernés ?

De la fourniture à titre gratuit de contenus numériques en ligne aux services d’un agent immobilier, retrouvez la liste (non exhaustive) des produits et contrats compris – ou exclus – de cette réglementation sur le site du service public.

Rappel : cette réglementation n’inclut pas la vente à distance entre professionnels.

Particularités

Des règles spécifiques régissent la vente B to C (Business to Consumer), afin de permettre aux entreprises de commercer à l’intérieur de l’Union européenne. Notamment en ce qui concerne les ventes sur internet, pour ne pas devoir créer systématiquement des comptes fiscaux dans les autres états.

Imaginez un site internet basé à Lille, vendant ses produits aux particuliers en France, en Belgique, au Luxembourg et en Allemagne. Sans cette mesure, il faudrait créer un « établissement stable » dans chacun de ces pays. En d’autres termes, il faudrait s’immatriculer auprès des services des impôts de chaque pays, appliquer le taux de TVA des pays en question, et rétrocéder localement la TVA. Une complexité importante pour une entreprise potentiellement jeune ou avec de faibles volumes échangés.

Le régime et les seuils

Tant que les ventes réalisées vers les pays membres de l’Union européenne ne dépassent pas un certain seuil (différent selon les pays), une facilité du régime permet de liquider la TVA en France :

- 35 000 € pour la Belgique, Espagne, Italie ;

- 100 000 € pour l’Allemagne, les Pays-Bas

- 70 000 £ pour le Royaume Uni.

À titre d’information, les seuils sont disponibles sur le site du BOFIP et de la Communauté européenne.

Dépassement des seuils

Les seuils s’apprécient hors taxes (HT) et par année civile.

Que se passe-t-il lorsqu’un professionnel français dépasse le seuil des pays vers lesquels il vend ? Il devra alors s’immatriculer auprès des impôts de l’état concerné de l’Union européenne dans un délai de 30 jours.

Prenons un exemple, notre professionnel lillois a réalisé du 1er janvier au 30 novembre les ventes suivantes :

- Vers la Belgique 34 000 € HT ;

- Avec l’Allemagne 57 000 € HT ;

- Avec l’Italie 2 500 €.

En décembre, il réalise des ventes vers la Belgique pour 5 000 €.

Ces ventes vont lui faire dépasser le seuil autorisé pour l’année civile. Il devra donc s’immatriculer sous trente jours en Belgique, appliquer la TVA belge sur les ventes dépassant les 35 000 € et rétrocéder la TVA sur ces ventes à l’état belge.

Le suivi des TVA liées aux ventes à distance doit donc être rigoureux afin de ne pas se retrouver en défaut vis à vis d’un état membre.

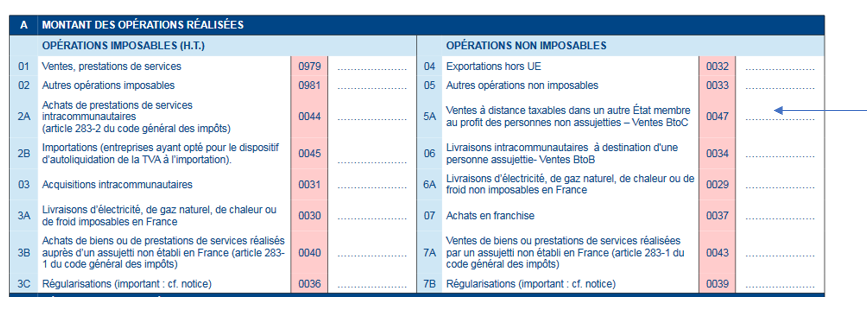

Une fois ce franchissement réalisé, il faudra en tenir compte sur la déclaration de TVA :

En conclusion

En conclusion

Le “régime” des V.A.D a été instauré pour simplifier les démarches en matière de TVA. En pratique, il conviendra tout de même de réaliser un suivi régulier afin d’identifier les franchissements de seuil.

Plus d’informations sur le régime de la vente à distance (VAD) et des obligations qui en découlent ? Retrouvez nos articles sur le blog de Valoxy :

- Echanges intracommunautaires : le régime de la vente à distance

- Modification des pratiques commerciales à partir du 14 juin 2014

- Les délais de rétractation lors d’un achat ou l’établissement d’un contrat

- Les obligations et mentions légales d’un site internet professionnel

- E-Commerce : les règles à respecter