L’impôt sur les sociétés : comment fonctionne-t-il ?

L’impôt sur les sociétés concerne les entreprises disposant du statut de personnes morales, qui réalisent des bénéfices. Pour y être assujetti, l’entreprise doit avoir une activité économique habituelle située en France. Son bénéfice avant impôt est alors soumis au barème de l’impôt sur les sociétés.

Valoxy, cabinet d’expertise comptable dans les Hauts de France, revient dans cet article sur le fonctionnement et le calcul de l’impôt sur les sociétés.

Impôt sur les sociétés : comment fonctionne-t-il ?

Les entreprises concernées par l’impôt sur les sociétés (IS)

Pour relever de l’IS, l’entreprise doit être une personne morale et répondre à d’autres critères :

Elle doit faire partie de la catégorie des sociétés de capitaux comme :

Elle doit faire partie de la catégorie des sociétés de capitaux comme :

- les SARL, SAS, SA

- mais aussi les sociétés en commandite par actions (SCA) ou les sociétés d’exercice libéral comme les SEL ou SELARL.

Certaines personnes morales sont soumises à l’IS bien qu’elles ne fassent pas parties des sociétés de capitaux. On citera dans cette catégorie :

- Les sociétés civiles qui ont une activité industrielle ou commerciale,

- Les associations qui ont une activité commerciale.

Certaines entreprises qui sont normalement imposées sur le revenu peuvent également choisir d’opter pour l’impôt sur les sociétés. Ce choix est alors irrévocable.

La base soumise à l’impôt sur les sociétés

L’IS se calcule sur la base du résultat fiscal qui peut être différent du résultat comptable. En effet, certaines corrections extra comptables peuvent venir modifier la base taxable. Par exemple, si l’entreprise comptabilise 100% de la charge d’un véhicule pour déterminer le résultat comptable, elle n’est parfois que partiellement déductible du résultat fiscal.

L’IS s’applique aux entreprises qui ont une activité commerciale habituelle en France. Le bénéfice soumis à l’IS concerne celui que l’entreprise réalise au travers de l’ensemble des établissements et filiales qui exercent sur le territoire français. Les bénéfices de l’activité réalisée à l’étranger par les filiales étrangères de l’entreprise ne sont donc, en principe, pas soumis à l’impôt sur les sociétés.

Cependant, les groupes commerciaux ou industriels peuvent choisir un « régime groupe », aussi appelé « intégration fiscale », permettant à une société mère française qui contrôle ses filiales à plus de 95%, d’intégrer leurs bénéfices (ou pertes) dans son propre résultat. La société mère prend alors en charge l’IS de l’ensemble du groupe.

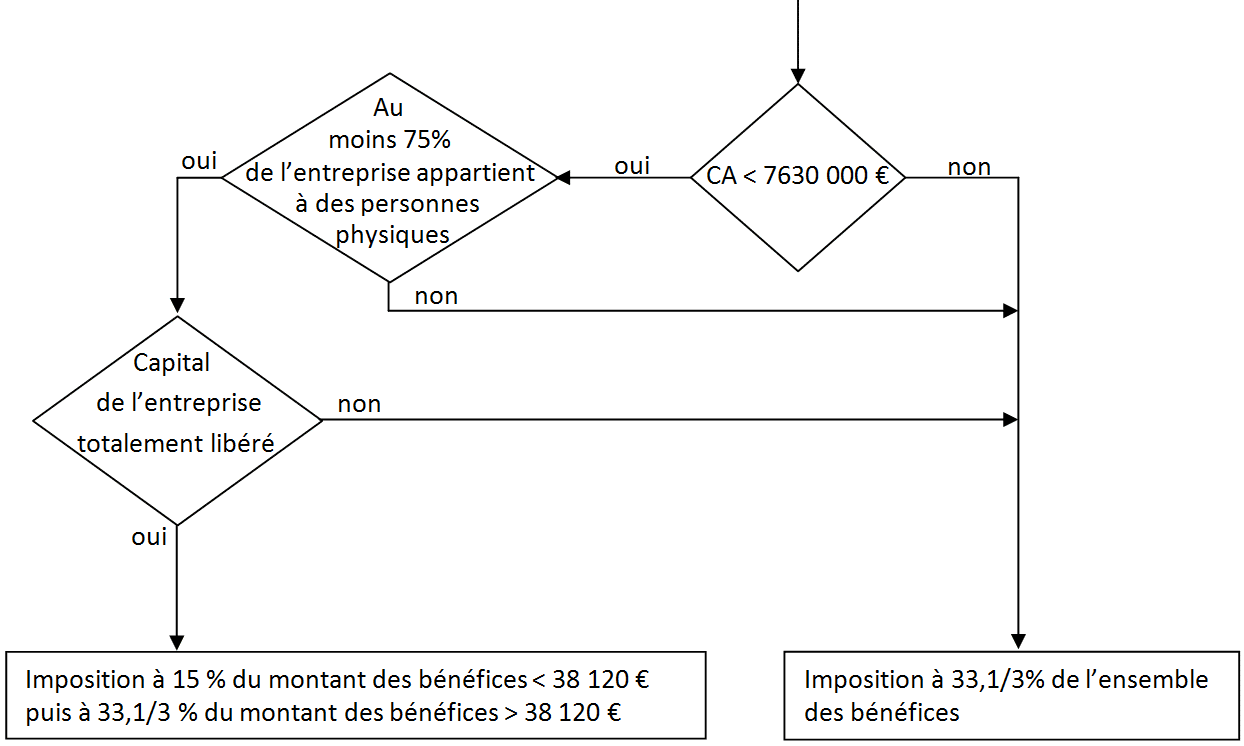

Le taux d’imposition dépend de certains critères

Il existe deux taux d’impôt sur les sociétés :

- Le taux normal de 33,1/3%

- Et le taux réduit de 15%

Le taux d’impôt sur les sociétés à 33,1/3% est applicable dès le premier euro :

- A toutes les entreprises qui réalisent plus de 7 630 000 € de chiffre d’affaires,

- Aux entreprises qui n’ont pas libéré la totalité de leur capital,

- Aux entreprises détenues par des personnes physiques pour moins de 75%.

Le taux d’IS à 15%

Il est applicable aux premiers 38 120 € de bénéfices réalisés par des entreprises détenues pour plus de 75 % par des personnes physiques, dont le capital est entièrement libéré, et réalisant moins de 7 630 000 € de chiffre d’affaires.

La partie du bénéfice dépassant 38 120 € sera quant à lui imposé à 33,1/3%. Le seuil sera à proratiser pour les entreprises dont l’exercice n’est pas de 12 mois.

Ainsi une entreprise qui répond aux conditions et qui réalise un bénéfice de 50 000€ sera imposée à 15% sur les 38 120 premiers euros et à 33,1/3 sur le reste du bénéfice.

Elle paiera donc un impôt sur les sociétés de : 38 120 x 0,15 + (50 000 – 38 120) x 33,1/3 soit un impôt de 5 718 + 3 960 = 9 678 €

Le taux de l’impôt sur les sociétés

L’imposition des associations et des collectivités publiques

Si les associations ne sont pas imposables à l’impôt sur les sociétés pour leurs activités non lucratives elles sont soumises à une imposition spécifique de 24% sur certains revenus de leur patrimoine (revenus de locations immobilières, bénéfices agricoles ou forestiers, revenus de capitaux mobiliers).

Remarque : le taux de 24% passe à 10% pour une partie des revenus mobiliers tels que les obligations.

Toutes les opérations de l’exercice comptable relèvent-elles de l’impôt sur les sociétés ?

Certaines opérations ne relèvent pas du régime de l’impôt sur les sociétés mais du régime des plus ou moins-values à long terme. Ainsi :

Les plus-values de société à prépondérance immobilière (SPI) des exercices commençant à partir du 01/01/2008 sont imposées à hauteur de 19%.

Les plus-values de société à prépondérance immobilière (SPI) des exercices commençant à partir du 01/01/2008 sont imposées à hauteur de 19%.- Les plus-values à long terme liées aux titres de participation, hors titres SPI, ainsi que sous conditions, celles liées à la détention de FCPR ou SCR ont un taux d’imposition nul. Un montant de 5% des plus-values de cession doit être réintégré dans le résultat fiscal. Ceci permet de prendre en compte une quote-part de frais et charges.

- Les autres plus-values à long terme sont imposables à hauteur de 15%,

- Les résultats nets provenant de la concession de la propriété industrielle sont imposables à hauteur de 15%.

Vous souhaitez en savoir plus sur le calcul de l’impôt sur les sociétés (IS) ? Retrouvez nos articles sur le blog de Valoxy :

- Pression fiscale : Quel avenir pour l’impôt sur les sociétés ?

- Le crédit d’impôt pour les dépenses de prospection commerciale

- Quelles différences y a t-il entre une taxe et un impôt ?

- Impôt sur les sociétés – le résultat fiscal

- Le Crédit d’Impôt pour la Transition Energétique

- Le crédit d’impôt apprentissage

[…] comme évoqué dans notre article, le taux normal d’IS en France est actuellement de 33,33 % pour les bénéfices supérieurs à […]