La TVA au régime du réel simplifié

Le régime de la TVA au réel simplifié concerne de nombreuses petites entreprises. En effet, les entreprises d’achat et de revente qui réalisent un chiffre d’affaires compris entre 82 800 € et 789 000 € et les entreprises de services qui réalisent entre 33 200€ et 238 000 € sont soumises au régime de TVA du réel simplifié. Elles peuvent toutefois choisir d’opter pour le régime de TVA du réel normal, cette option étant définitive.

Valoxy, cabinet d’expertise comptable dans les Hauts de France, explique ce régime de TVA.

Calcul et comptabilisation de la TVA au régime du réel simplifié

TVA au régime du réel simplifié : les acomptes de TVA

Depuis le 1er janvier 2015, les entreprises qui ont opté pour le régime du réel simplifié doivent payer :

- 2 acomptes par an (en juillet et en décembre),

- le solde à la fin de l’exercice.

Rappel : Si la TVA due de l’exercice précédent est inférieure à 1 000 euros, le montant des 2 acomptes sera égal à 0 et la TVA due de l’exercice en cours sera payée avec la déclaration annuelle CA12.

Comment se calculent les acomptes ?

La base de calcul des acomptes est la TVA due de l’exercice précédent avant la déduction de la TVA déductible sur immobilisations de l’exercice précédent.

- Le montant du 1er ACOMPTE = Base de calcul x 55 %

- Le montant du 2ème ACOMPTE = Base de calcul x 40 %

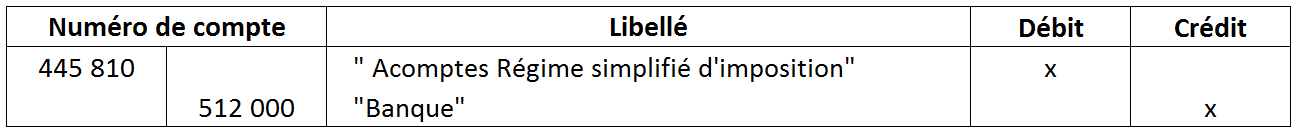

La comptabilisation du paiement des acomptes

Comptabilisation des acomptes de TVA au régime du réel simplifié

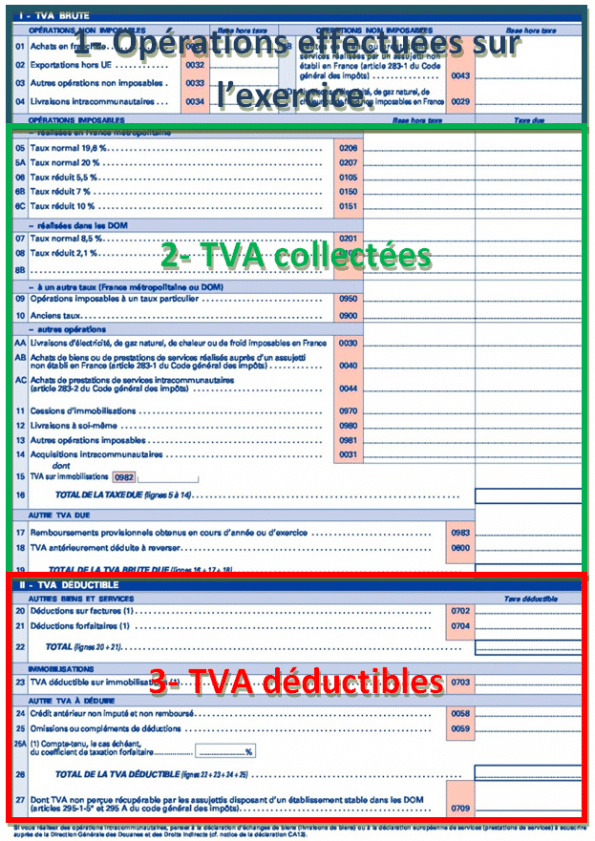

La déclaration annuelle CA12

L’entreprise doit souscrire une déclaration unique, la CA12, qui détermine la taxe due au titre de l’année écoulée. Cette déclaration doit se faire chaque année avant le 30 avril pour un exercice correspondant à une année civile ou dans les 3 mois après la fin d’exercice pour un exercice à cheval sur 2 années.

La déclaration annuelle CA12 de la TVA au régime du réel simplifié

La déclaration annuelle CA12 de la TVA au régime du réel simplifié

Remarques :

A inscrire dans le cadre (1) :

- Si la TVA due est supérieure au total des acomptes versés, un solde à payer est calculé. Il fait alors l’objet d’un règlement par l’entreprise.

- Si la TVA due est inférieure au total des acomptes versés, un crédit de TVA à reporter est calculé et celui-ci est imputable sur les acomptes de l’exercice suivant. Si le crédit est supérieur à 150 euros, il faut demander un remboursement.

A inscrire dans le cadre (2) :

- Les taxes assimilées sont des taxes annexes applicables en fonction de l’activité de l’entreprise et qui sont dues au même titre que la TVA calculée ci-dessus.

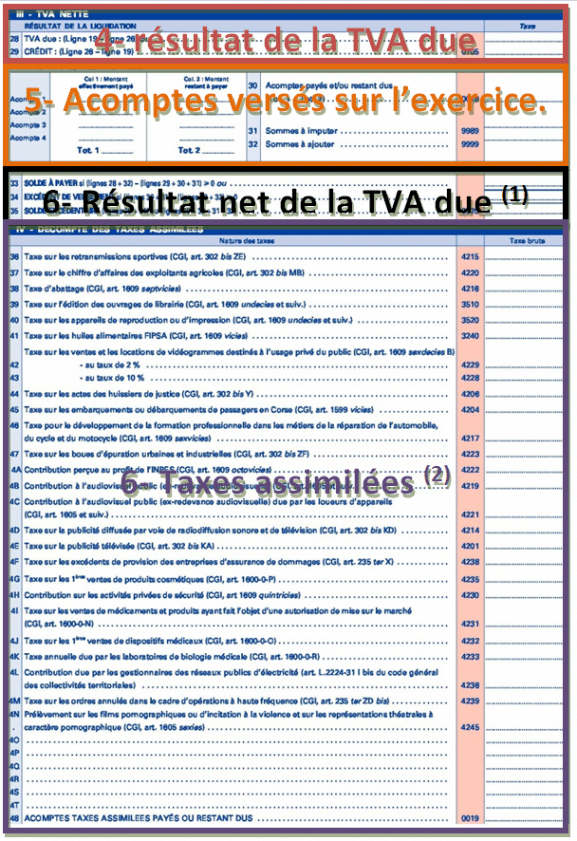

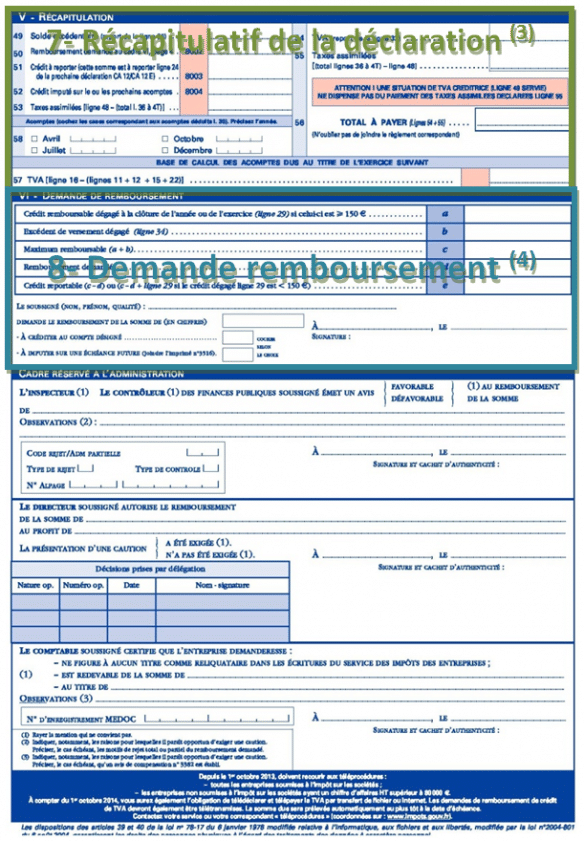

La déclaration annuelle CA12 de la TVA au régime du réel simplifié

Remarques :

A inscrire dans le cadre (3) :

- Résultat net de la TVA due,

- Acomptes versés sur l’année,

- Montant des taxes assimilées,

- Base de calcul des acomptes pour la période suivante.

A inscrire dans le cadre (4) :

- Demande de remboursement du crédit de TVA si celui-ci excède 150 euros.

TVA au régime simplifié : comptabilisation de la déclaration annuelle CA12

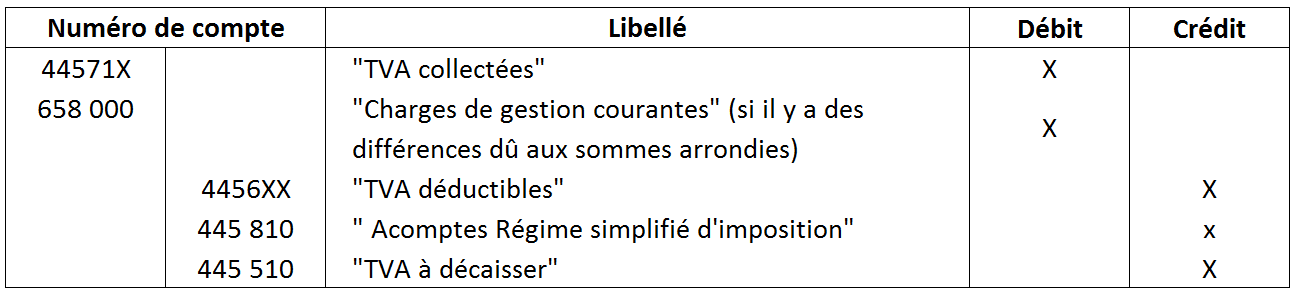

Si la TVA due est à payer :

TVA au régime simplifié : comptabilisation de la déclaration annuelle CA12, TVA due à payer

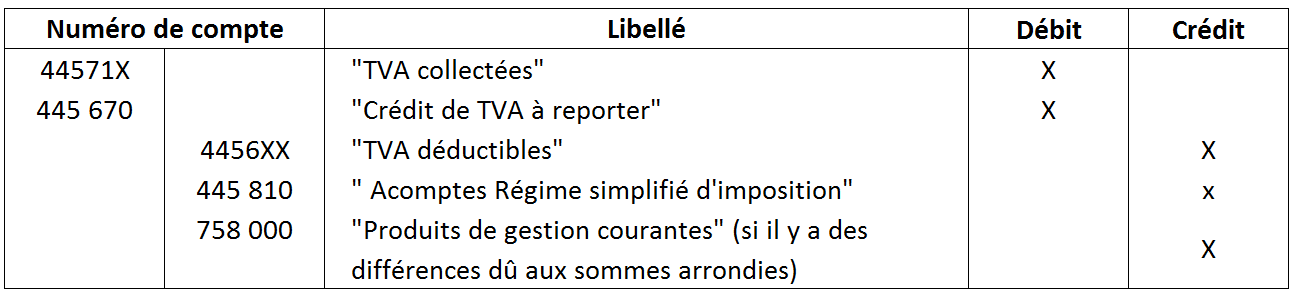

S’il y a un crédit de TVA :

TVA au régime simplifié : comptabilisation de la déclaration annuelle CA12, avec un crédit de TVA

Remarque :

La TVA apparaît dans un compte de tiers (classe 4) car la TVA collectée sur les ventes de biens ou des prestations de services constitue une dette envers l’Etat alors que la TVA déductible sur les achats (immobilisations ou autres biens et services) représente une créance envers l’Etat.

Pour plus d’informations sur la TVA et ses régimes, consultez nos autres articles sur le blog de Valoxy :

- La TVA, qu’est-ce que c’est ?

- Les régimes de TVA

- Le régime de TVA : quels choix pour l’entrepreneur ?

- Régime de TVA : les régimes réels

- Comment choisir le régime de TVA : simplifié, normal, mini-réel ?

- TVA sur les débits ou TVA sur les encaissements : A-t-on le choix ?

- La franchise de base en TVA

- La perte du régime de franchise en base de TVA